戳蓝字“卷爸书房”关注卷爸哦。

文字 | 卷爸

图片 | 部分来自网络,侵权请联系删除

「 行业格局 」

拆解各家同业招股说明书提供的行业壁垒,如技术、人才、资金、经验、规模化等,确实没有说假话,但是如果业内的每家企业,都是具备如此多的技术、人才、资金、经验和规模,那这个壁垒还是壁垒吗?

壁垒是对一无所有的新进入者,别想带着100万和一腔热血就可以创业。对跨行业的巨头,没有任何壁垒。

就像近几年先导智能切入该领域,已经年营业额超过15亿,几年时间达到了今天国际20年的高度,这是一个竞争极其充分的行业,之所以大家仍然都在超高速增长,是因为市场需求实在是太大了,经过20年的市场教育结合目前国情,进入了渗透率快速提升阶段。

由于下游市场行业分布广泛,目前大家都在差异化竞争,不同企业抢占的行业虽有交叉,但仍有很大的区别,暂时避免了短兵相接。

可随便查查,国际对手就有20多家巨头,国内上市公司15家以上,非上市更是一堆,可以想象,一旦市场放缓,大家的下场将会有多么的惨烈。

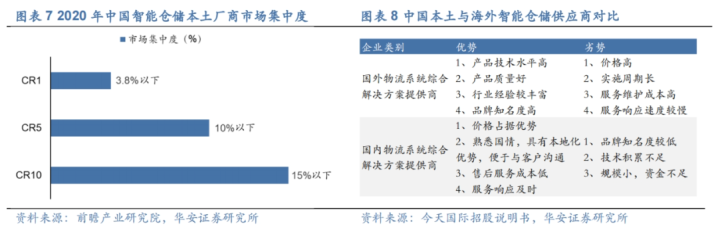

目前国内处在战国阶段,国外龙头靠着丰富经验和高端产品抢占高端市场,国内企业靠着6-8折的价格、快速交付、沟通服务快速反应的优势抢占中低端市场。

其中占比智慧物流50%市场的智能仓储部分,国内CR10

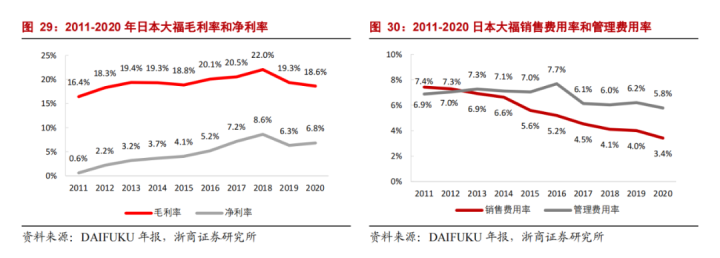

投资经常说的话是买垄断、买成瘾、买人性;高毛利、高净利、高PCF、在这个行业统统不存在,就连国际No.1的大福株式会社,净利润也才仅6.8%。

「 经营风险 」

既然和建筑业类似,那真是处处充满了各种各样的坑。

1. 原材料价格波动风险,项目周期大多在1-2年,最长达5年,如果没有材料调差,合同和采购的时间差,原材料很可能吃掉总包企业的利润,存在不确定性,无法预测。

2. 客户、行业、项目高集中度风险,今天国际营收CR5占比70%,大多同行也类似,某年晚确认一下收入,客户无数种原因都可能导致当年营收的大幅上升和下降,核心客户核心行业订单一旦出问题,可能几年缓不过气来。

3. 财务风险,不到手的钱不叫钱,因为不一定能到手。商业模式收款周期过长,应收过大。各种原因都会导致收款不畅,且目前的激烈竞争,收款条件不断放宽,不断替客户垫付的结果是现金流差。

虽然都是头部企业,公司谨慎筛选,主动把控风险,但是拖个几年付款,利息支出会侵蚀利润,且工程在质保期内难免出现各种问题,仍然会侵蚀利润,根据行业经验,质保吃点营业额1.2%的利润。

4. 宏观波动风险,受固定资产投资周期和规模的影响,客户但凡拖几年投资,业绩就会一落千丈。

5. 定制化大项目,营业额、毛利、净利年度波动非常大,很难准确预测当年情况,从而导致业绩以年度计算波动过大。

那,这个游戏怎么玩?

「 游戏规则 」

卷爸在结构性增长和理智性增长——我读《巴菲特之道》中,曾经反思过这样的话:

结构性增长:比如1990的房地产行业,就属于结构性增长行业。因为需求存在巨大的未满足空间,同时满足这种需求的动力、能力都存在,所以这种成长是肉眼可见的。

在一个巨大需求的市场中,不论你是买了万科、保利,抑或是私下投资了一个二三线城市的小地产公司,都会在这波红利中赚到盆满钵满,因为城市化进程从20%-70%,那是多么巨大的需求。

现在的结果我们也看到,在城市化进程65%的时候,地产的倒闭潮来了,那我们非得持有一辈子我们的股票吗?

在股市,我们往往赚的是beta而不是alpha,却错把其当成了自己的alpha。

从最早的地产,白酒,金融,光伏,哪个不是beta?就算没选中茅台,汾酒差吗,老窖差吗,五粮液差吗,洋河也不差吧,即使是顺鑫农业,也有5倍吧。

游戏规则一:选出10年后的胜者,享受集中度提升的巨大上升空间

在几十家公司中,选出未来的胜者。本身概率就极低。对我来讲不可能,就算通过巨量研究国内外行业、企业的发展史,再叠加各种辅助因素,如管理层、地域、技术等等因素辅助判断,确定了最看好的公司,可是竞争格局会随着各家的情况此消彼长,行业的切入和订单的获取有随机因素,再叠加宏观的不确定性,这笔买卖的性价比太低了。

比如今天国际,在烟草行业后,并没有准备集中攻克新能源动力电池行业,可是机缘巧合,同处深圳的比亚迪有需求,想找国内企业,正好发现深圳本地就有,结果促成了公司第一笔该领域订单,也让公司看到了市场,确定了新能源的主攻方向,结果就是近几年受益于上游高速发展,公司去年新增新能源订单30多亿,这种事情,是能判断出来的吗?

游戏规则二:买入整个行业

不是很想,毕竟还有市盈率高达110PE的公司,怎么都不会是我的买入标准。但不全买,万一就是他跑出来了呢?

游戏规则三:大家都在高增速下,一眼定胖瘦

*标是PE-TTM亏损,采用2022年静态PE

「 未完待续 」

卷爸还在阅读这些同行们的IPO、研报和2022年报,回头接着聊。

如果喜欢卷爸的文章,请关注“卷爸书房”,一起研究投资。

今天国际01:智慧物流和智能制造系统综合解决方案提供商

九典制药: 垄断是多么的寂寞——现有策略能否买到10倍牛股?

康方生物:创新药的投资是一道数学题而非商业题

江南布衣06:23-24财年中报解读

环球医疗2——为管理层加分,未来可期

见相非相,即见如来——论投资的底层逻辑

风险提示:本文所提到的观点仅代表个人的观点,所涉及标的不作推荐,据此买卖,风险自负。由于对财务管理、会计学和行业供给和需求的行为模式知识的缺失,请您务必带着怀疑的眼光看待我所有的数据分析,如果您能指出分析中的漏洞和错误,定将不胜感激。